У меня давно возникают мысли или сменить брокера, или добавить ещё несколько, как дополнительных. И для диверсификации хорошо, и даже можно премиум в каком-нибудь банке получить.

Решил посчитать у какого брокера мне выгоднее всего торговать с моим размером капитала и моим объёмом торгов.

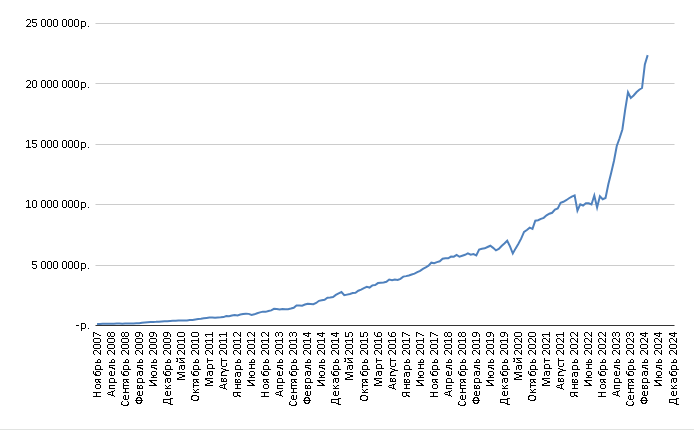

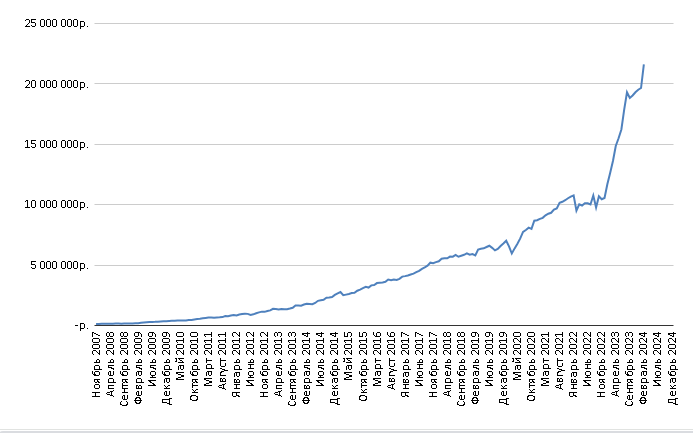

На моём основном счёте около 13 миллионов рублей. В среднем за 2023 год у меня был объём торгов 4265460 рублей в месяц.

Я составил таблицу с комиссиями различных брокеров учитывая мои вводные данные.

| Брокер | Тариф | Комиссия% | Обслуживание счёта |

| Тинькофф | Premium | 0,04 | |

| ВТБ | Специальный 2 | 0,015 | 150 рублей |

| Сбербанк | Самостоятельный | 0,035 | |

| Альфа | Трейдер | 0,029 | 199 рублей |

| БКС | Трейдер | 0,0125 | 299 рублей |

| Финам | Единый дневной | 0,035 | 177 рублей |

| Цифра | Все включено | 0,037 | |

| Газпромбанк | Инвестор | 0,06 | |

| Промсвязьбанк | Трейдер | 0,059 | |

| Райффайзен | Активный 2.0 | 0,05 | 249 рублей |

| Ренессанс | Инвестор Про | 0,05 | 199 рублей |

| МКБ | Трейдер | 0,07 | |

| Атон | Первый | 0,095 | |

| КИТ Финанс | КИТ-УНИВЕРСАЛ | 0,03 | |

| Россельхозбанк | Трейдер | 0,045 | |

| Уралсиб | ТВОЙ БРОКЕР | 0,04 | |

| АЛОР | Активный | 0,025 | |

Я взял 17 крупнейших и известнейших брокеров. Если вдруг вы мне можете посоветовать какого-нибудь брокера не входящего в данный список, я с удовольствием его тоже рассмотрю. Есть ещё Инвестиционная палата с комиссией 0,02242%, но я её не рассматриваю ввиду низкой популярности.

Моим основным брокером сейчас является Алор. В среднем я плачу 853 рубля в месяц. Чем мне нравится Алор, так это тем, что у них наикрутейший терминал. Терминалы других брокеров (Quik, Transaq) даже рядом не стоят. Зато приложение отстаёт от всех остальных в скорости работы. Может быть сейчас ситуация улучшилась, но раньше это было неработоспособное говно. Хотя в последнее время видя мои скриншоты со списком акций часто интересуются, что это за такое удобное информативное приложение. Я пытался с ними договориться снизить комиссию до 0,015%, но они ни в какую не соглашаются. Именно поэтому я начал задумываться о смене брокера.

При анализе брокеров меня в первую очередь очень удивило, что в таких банков-брокеров как Тинькофф, ВТБ и Альфа просто отличные комиссии при торговле с большим капиталом/большим оборотом. На эти банки я смотрел, так как хотел получить где-нибудь премиум.

В данный момент премиум мне нравится больше всего в Альфа-банке. Главным критерием для меня является кешбэк. Я смогу получить 7% на 4 категории. Остальные плюшки мне не так интересны. Также будет полезным для меня компенсация такси.

Если смотреть только на комиссии, то в БКС я буду платить 832 рубля в месяц, в ВТБ — 790 рублей, в Альфа — 1436.

ВТБ получается самым выгодным. Кроме того для премиума нужно иметь всего лишь 2 миллиона на счёте, а в Альфе — 3 миллиона.

Также один брокер (не буду называть его имя) предлагает мне комиссию в 0,015%. Это будет 640 рублей в месяц. Разница с моими текущими условиями будет всего лишь 213 рублей в месяц. Так-то вообще копеечная сумма. И я лишусь удобнейшего терминала.

Меня ещё немного торопит тот факт, что у меня налички много скопилось и хочется её куда-нибудь быстрее пристроить.

Учитывая все данные думаю, что лучшим вариантом для меня на текущий момент будет пополнение инвестиционного счёта в Альфа и постепенное доведение суммы до 3 миллионов. Буду использовать какую-нибудь торговую систему, в которой совершать сделки придётся как можно реже, чтобы сэкономить на комиссиях.

Подведём итоги.

Если брать во внимание только комиссии, то 3 лучших брокера при капитале 13 миллионов и объёмом торгов 4 миллиона в месяц следующие:

Первое место — ВТБ

Тариф: Специальный 2

Комиссия: 0,015% + 150 рублей в месяц (790 рублей в месяц)

В дополнение вы получаете премиум в банке.

Второе место — БКС

Тариф: Трейдер

Комиссия: 0,0125% + 299 рублей в месяц (832 рублей в месяц)

Третье место — Алор

Тариф: Активный

Комиссия: 0,025% (1066 рублей в месяц)

У этого брокера самый удобный терминал.